2019年6月26日,易成新能公布了《發行股份購買資產暨關聯交易報告書》(修訂稿),擬通過發行股份的方式購買開封炭素100%的股權,該關聯交易將于7月17日由證監會并購重組委進行審核。本次交易的對價高達57.66億元,而易成新能目前總市值僅33.69億元,是一次典型的“蛇吞象”式收購。值得注意的是,本次交易標的開封炭素估值增速迅猛,2017年6月30日和2018年12月31日進行過兩次估值,后一次估價比前一次高了近9倍,交易對手憑借本次交易“一夜暴富”,或有利益輸送的嫌疑。同時,本次交易的業績承諾也有違常理,不僅承諾的未來三年業績逐年下降,且三年業績承諾的總和與開封炭素2018年當年扣非利潤相近,令人費解。

公開資料顯示,河南易成新能源股份有限公司(證券簡稱:易成新能,證券代碼:300080.SZ)主要從事高效單晶硅電池片、負極材料、金剛線產品的生產與銷售、節能環保、太陽能電站運營等業務。2018年,公司實現營業收入27.86億元,同比激增52.61%。但利潤卻現虧損,當期歸屬凈利潤為-2.95億元,扣非歸屬凈利潤為-5.62億元。

根據易成新能發布的《發行股份購買資產暨關聯交易報告書》(修訂稿)(以下簡稱“報告書”)顯示,易成新能擬通過發行股份的方式,購買中國平煤神馬能源化工集團有限責任公司(以下簡稱“平煤神馬集團”)、開封市建設投資有限公司、河南投資集團有限公司、安陽鋼鐵集團有限責任公司、開封市三基信息咨詢合伙企業(有限合伙)(以下簡稱“三基信息”)、貴陽鋁鎂資產管理有限公司、萬建民、陳文來、李修東、葉保衛、鄭建華、別文三、馮俊杰、張寶平、宗超持有的中國平煤神馬集團開封炭素有限公司(以下簡稱“開封炭素”)100%的股權,交易價格共計57.66億元。

標的資產開封炭素是控股股東平煤神馬集團的控股子公司,平煤神馬集團持有其57.66%的股權,且易成新能董事長陳文來也是15名交易對手方之一,根據《深交所股票上市規則》,本次交易構成關聯交易。

據報告書披露,開封炭素100%股權的交易價格為57.66億元,均采用發行股份的方式進行支付。基于定價基準日前20個交易日易成新能股票交易均價的90%,本次交易的發行價格定為3.79元/股,共計需對15名交易對手發行15.21億股公司股票。

標的估值一年半增加近9倍,市場價“打六折”交易或涉利益輸送

根據北京國融興華資產評估有限責任公司(以下簡稱“國融興華”)出具的《資產評估報告》顯示,國融興華采用資產基礎法和收益法對標的資產進行評估,并采用收益法的評估結果作為評估值。截至評估基準日2018年12月31日,標的公司開封炭素100%權益的賬面凈資產為25.61億元,評估價值為57.66億元,評估增值32.05億元,增值率為125.17%。

這增值率乍一看并不高,但根據報告書披露,在2018年3月,中冶天工集團有限公司將其持有的開封炭素0.411%的股權轉讓給三基信息,當時沃克森(北京)國際資產評估有限公司曾對開封炭素進行估值。在評估基準日2017年6月30日,開封炭素0.411%的股權評估值為239.26萬元,簡單計算可知,當時開封炭素100%股權的評估值應為5.82億元。

換言之,開封炭素的凈資產評估值從2017年6月30日至2018年12月31日一年半的時間里,從5.82億元迅速漲到57.66億元,足足漲了889.99%。

而在易成新能早前公布的本次重大資產重組意向性預案中,開封炭素100%股權的預估值更是高達70億元,比目前的交易價格還要高21.40%。

此外,我們發現本次股份支付的發行價格僅為市場價的不到六折,對比交易標的高增速的估值,包括開封炭素的數位高管在內的交易對手方,都將借此“一夜暴富”。

7月16日,易成新能股價報收6.70元/股,而本次交易的發行價格定為3.79元/股,僅為市場價的56.57%。由于交易對價為57.66億元,且均采用發行股份的方式支付,所以易成新能共需對15名交易對手發行15.21億股公司股票,各交易對手基于其對開封炭素持股比例所能獲得的易成新能股票數量如下表所示:

此次重大資產重組股份發行交易方案

開封炭素股權結構(截至報告書簽署日)

此次交易方案中的15名交易對手中,共有9名自然人股東,除董事長陳文來以外,另外8人也均為開封炭素的高管人員,包括董事及總經理萬建民、監事李修東、副總經理葉保衛、技術部長鄭建華、總會計師別文三、總工程師馮俊杰、副總經理張寶平和副總經理宗超。

以董事長陳文來為例,陳文來對開封炭素的股份主要通過受讓得到。2012年11月29日,開封炭素原股東鄭州東方企業集團有限公司(以下簡稱“鄭州東方”)以原價向陳文來轉讓其持有的56萬元出資份額對應的股權;2012年12月11日,鄭州東方又以原價向陳文來轉讓其持有的160萬元出資份額對應的股權;2015年4月8日,陳文來將其持有的開封炭素50萬元出資對應的股權以原價轉讓給朱學智,此后陳文來的出資份額直到報告書簽署日都保持在166萬元。

以上會日(2019年7月17日)作為陳文來獲得432.17萬股易成新能股份的時點計算,假設在6.70元/股的市場價下,陳文來將這部分股份立即出售將收獲2895.57萬元的收益,相較于166萬元的原始投入,收益率高達1644.32%。而在此假設下,此次交易將為陳文來實現一筆持有期內年化收益率高達50.23%的長期投資,稱得上是“盆滿缽滿”了。

在開封炭素的歷史沿革中,各位高管都是以出資額原價受讓的公司股份,所以出資額即為其持有公司股份的原始成本。與陳文來的收益回報類似,由于開封炭素各高管的出資額和此次并購可獲得的易成新能股份數額成比例變動,假設各位高管在獲得股份時立刻出售套現,以市場價6.70元/股計算,均可獲得高達1644.32%的收益率。

不過,此次交易設定了12個月的鎖定期,但即使基于出資額(成本)和交易金額(收益)計算,9位高管的收益率也均高達886.71%。

發行價格“優中選優”,業績承諾標準也偏低

《重組管理辦法》規定,“上市公司發行股份的價格不得低于市場參考價的90%。市場參考價為本次發行股份購買資產的董事會決議公告日前20個交易日、60個交易日或者120個交易日的公司股票交易均價之一”。不過,易成新能并沒有在報告書中披露上述三個時間段的股票交易均價,基于易成新能提供的定價基準日——2018年11月6日,我們計算了這三個價格。

定價基準日前易成新能股票交易均價

從表中可以看出,易成新能“優中選優”,選取了最低價,即定價基準日前20交易日均價——3.79元作為股份發行價格。這雖然令交易對手獲得了更多的股份,實現其利益最大化,但從稀釋股權的角度來看,對中小投資者未免有些不負責任。

另一方面,與標的公司的過往業績相比,平煤神馬集團提供的業績承諾實在是“小菜一碟”。

報告書顯示,平煤神馬集團承諾,開封炭素在2019年度經審計的扣非歸屬凈利潤不低于7.34億元,在2019年度、2020年度經審計的扣非歸屬凈利潤累計不低于14.16億元,在2019年度、2020年度、2021年度經審計的扣非歸屬凈利潤累計不低于20.90億元。

也就是說,開封炭素只要在2019年、2020年、2021年實現的扣非歸屬凈利潤金額分別不低于7.34億元、6.82億元和6.74億元,就能完成承諾業績了,但這些標準真的合理嗎?

據報告書披露,開封炭素在2017年和2018年的扣非凈利潤分別為7.51億元和20.34億元,但業績承諾期三年的累計扣非凈利潤要求才20.90億元和2018年當年的扣非凈利潤相近,因此,業績承諾的標準并不高,標的公司完成業績甚至是超額完成業績的可能性非常高。

同時,業績承諾金額連年下降,有違常理。通常情況,上市公司收購后,收購標的的業績承諾是逐年上升的,這是否意味著開封炭素的成長性不強?那易成新能花費58個億收購開封炭素的目的又何在呢?

58億收購為“保殼”也為“借殼”

其實,易成新能近年的經營狀況并不算良好,2017年起,作為公司的原有核心業務,晶硅片切割業務由于新興技術的出現與快速發展而受到重大沖擊。據公司年報顯示,易成新能在2017年和2018年的凈利潤分別為-10.30億元和-2.52億元,2017年更是成為光伏行業材料領域的年度虧損王。

根據《股票上市規則》,上市公司最近三年連續虧損(以最近三年的年度財務會計報告披露當年經審凈利潤為依據),深交所則可以決定暫停股票上市。由于易成新能2017年、2018年的凈利潤連續為負,如果不能在2019年實現盈利,則面臨暫停股票上市交易的風險。

而標的公司開封炭素近兩年均實現高額盈利,2017年和2018年分別實現營收20.22億元和40.86億元,歸屬凈利潤分別為7.30億元和20.34億元。同時,開封炭素的主要業務為超高功率石墨電極的研發、生產與銷售,與易成新能業務并不相關,報告書中也稱“標的公司與上市公司現有業務不存在顯著可量化的協同效應”、“本次交易將使上市公司的業務進一步多元化”。

因此,易成新能此次57.66億元引入盈利資產,或是出于“保殼”考慮。

此外,仔細研究之后,我們發現此次收購或許還是控股股東平煤神馬集團業務布局中的又一步棋。

2017年11月起,易成新能與控股股東平煤神馬集團間進行了多次關聯交易,包括以7000萬元現金購買平煤神馬集團持有的河南平煤國能鋰電有限公司70%股權,以及將公司持有的平頂山易成新材料有限公司(以下簡稱“易成新材”)100%股權、新疆新路標光伏材料有限公司100%股權以共計15.57億元的交易對價轉讓給平煤神馬集團,實現了晶硅片切割業務等虧損業務的剝離。

2018年8月24日,易成新能董事會曾同意購買開封炭素持有的鞍山開炭熱能新材料有限公司20%的股權,但這一事項后因易成新能改為直接收購開封炭素而取消。

如此看來,控股股東平煤神馬集團正將自己持有的優質資產一一注入易成新能中,同時將原有的業務逐漸剝離。正如報告書中提到的,“上市公司將……依托中國平煤神馬集團產業鏈和上市平臺優勢,重點打造投資控股型平臺,推進上市公司不同業務板塊合理布局”。

據《河南日報》報道,2018年5月,在易成新能宣布收購開封炭素之前,開封炭素曾在河南鄭州舉行A股IPO簽約啟動儀式,將力爭2019年10月實現在A股創業板上市。

或許是上市之路過于艱難,平煤神馬集團決定還是故技重施,就像借河南新大新材料股份有限公司(證券簡稱:新大新材)的“殼”實現易成新能的上市一樣,再次將開封炭素裝入易成新能的“殼”中。

公開資料顯示,河南易成新能源股份有限公司(證券簡稱:易成新能,證券代碼:300080.SZ)主要從事高效單晶硅電池片、負極材料、金剛線產品的生產與銷售、節能環保、太陽能電站運營等業務。2018年,公司實現營業收入27.86億元,同比激增52.61%。但利潤卻現虧損,當期歸屬凈利潤為-2.95億元,扣非歸屬凈利潤為-5.62億元。

根據易成新能發布的《發行股份購買資產暨關聯交易報告書》(修訂稿)(以下簡稱“報告書”)顯示,易成新能擬通過發行股份的方式,購買中國平煤神馬能源化工集團有限責任公司(以下簡稱“平煤神馬集團”)、開封市建設投資有限公司、河南投資集團有限公司、安陽鋼鐵集團有限責任公司、開封市三基信息咨詢合伙企業(有限合伙)(以下簡稱“三基信息”)、貴陽鋁鎂資產管理有限公司、萬建民、陳文來、李修東、葉保衛、鄭建華、別文三、馮俊杰、張寶平、宗超持有的中國平煤神馬集團開封炭素有限公司(以下簡稱“開封炭素”)100%的股權,交易價格共計57.66億元。

標的資產開封炭素是控股股東平煤神馬集團的控股子公司,平煤神馬集團持有其57.66%的股權,且易成新能董事長陳文來也是15名交易對手方之一,根據《深交所股票上市規則》,本次交易構成關聯交易。

據報告書披露,開封炭素100%股權的交易價格為57.66億元,均采用發行股份的方式進行支付。基于定價基準日前20個交易日易成新能股票交易均價的90%,本次交易的發行價格定為3.79元/股,共計需對15名交易對手發行15.21億股公司股票。

標的估值一年半增加近9倍,市場價“打六折”交易或涉利益輸送

根據北京國融興華資產評估有限責任公司(以下簡稱“國融興華”)出具的《資產評估報告》顯示,國融興華采用資產基礎法和收益法對標的資產進行評估,并采用收益法的評估結果作為評估值。截至評估基準日2018年12月31日,標的公司開封炭素100%權益的賬面凈資產為25.61億元,評估價值為57.66億元,評估增值32.05億元,增值率為125.17%。

這增值率乍一看并不高,但根據報告書披露,在2018年3月,中冶天工集團有限公司將其持有的開封炭素0.411%的股權轉讓給三基信息,當時沃克森(北京)國際資產評估有限公司曾對開封炭素進行估值。在評估基準日2017年6月30日,開封炭素0.411%的股權評估值為239.26萬元,簡單計算可知,當時開封炭素100%股權的評估值應為5.82億元。

換言之,開封炭素的凈資產評估值從2017年6月30日至2018年12月31日一年半的時間里,從5.82億元迅速漲到57.66億元,足足漲了889.99%。

而在易成新能早前公布的本次重大資產重組意向性預案中,開封炭素100%股權的預估值更是高達70億元,比目前的交易價格還要高21.40%。

此外,我們發現本次股份支付的發行價格僅為市場價的不到六折,對比交易標的高增速的估值,包括開封炭素的數位高管在內的交易對手方,都將借此“一夜暴富”。

7月16日,易成新能股價報收6.70元/股,而本次交易的發行價格定為3.79元/股,僅為市場價的56.57%。由于交易對價為57.66億元,且均采用發行股份的方式支付,所以易成新能共需對15名交易對手發行15.21億股公司股票,各交易對手基于其對開封炭素持股比例所能獲得的易成新能股票數量如下表所示:

此次重大資產重組股份發行交易方案

此次交易方案中的15名交易對手中,共有9名自然人股東,除董事長陳文來以外,另外8人也均為開封炭素的高管人員,包括董事及總經理萬建民、監事李修東、副總經理葉保衛、技術部長鄭建華、總會計師別文三、總工程師馮俊杰、副總經理張寶平和副總經理宗超。

以董事長陳文來為例,陳文來對開封炭素的股份主要通過受讓得到。2012年11月29日,開封炭素原股東鄭州東方企業集團有限公司(以下簡稱“鄭州東方”)以原價向陳文來轉讓其持有的56萬元出資份額對應的股權;2012年12月11日,鄭州東方又以原價向陳文來轉讓其持有的160萬元出資份額對應的股權;2015年4月8日,陳文來將其持有的開封炭素50萬元出資對應的股權以原價轉讓給朱學智,此后陳文來的出資份額直到報告書簽署日都保持在166萬元。

以上會日(2019年7月17日)作為陳文來獲得432.17萬股易成新能股份的時點計算,假設在6.70元/股的市場價下,陳文來將這部分股份立即出售將收獲2895.57萬元的收益,相較于166萬元的原始投入,收益率高達1644.32%。而在此假設下,此次交易將為陳文來實現一筆持有期內年化收益率高達50.23%的長期投資,稱得上是“盆滿缽滿”了。

在開封炭素的歷史沿革中,各位高管都是以出資額原價受讓的公司股份,所以出資額即為其持有公司股份的原始成本。與陳文來的收益回報類似,由于開封炭素各高管的出資額和此次并購可獲得的易成新能股份數額成比例變動,假設各位高管在獲得股份時立刻出售套現,以市場價6.70元/股計算,均可獲得高達1644.32%的收益率。

不過,此次交易設定了12個月的鎖定期,但即使基于出資額(成本)和交易金額(收益)計算,9位高管的收益率也均高達886.71%。

發行價格“優中選優”,業績承諾標準也偏低

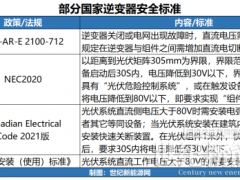

《重組管理辦法》規定,“上市公司發行股份的價格不得低于市場參考價的90%。市場參考價為本次發行股份購買資產的董事會決議公告日前20個交易日、60個交易日或者120個交易日的公司股票交易均價之一”。不過,易成新能并沒有在報告書中披露上述三個時間段的股票交易均價,基于易成新能提供的定價基準日——2018年11月6日,我們計算了這三個價格。

定價基準日前易成新能股票交易均價

從表中可以看出,易成新能“優中選優”,選取了最低價,即定價基準日前20交易日均價——3.79元作為股份發行價格。這雖然令交易對手獲得了更多的股份,實現其利益最大化,但從稀釋股權的角度來看,對中小投資者未免有些不負責任。

另一方面,與標的公司的過往業績相比,平煤神馬集團提供的業績承諾實在是“小菜一碟”。

報告書顯示,平煤神馬集團承諾,開封炭素在2019年度經審計的扣非歸屬凈利潤不低于7.34億元,在2019年度、2020年度經審計的扣非歸屬凈利潤累計不低于14.16億元,在2019年度、2020年度、2021年度經審計的扣非歸屬凈利潤累計不低于20.90億元。

也就是說,開封炭素只要在2019年、2020年、2021年實現的扣非歸屬凈利潤金額分別不低于7.34億元、6.82億元和6.74億元,就能完成承諾業績了,但這些標準真的合理嗎?

據報告書披露,開封炭素在2017年和2018年的扣非凈利潤分別為7.51億元和20.34億元,但業績承諾期三年的累計扣非凈利潤要求才20.90億元和2018年當年的扣非凈利潤相近,因此,業績承諾的標準并不高,標的公司完成業績甚至是超額完成業績的可能性非常高。

同時,業績承諾金額連年下降,有違常理。通常情況,上市公司收購后,收購標的的業績承諾是逐年上升的,這是否意味著開封炭素的成長性不強?那易成新能花費58個億收購開封炭素的目的又何在呢?

58億收購為“保殼”也為“借殼”

其實,易成新能近年的經營狀況并不算良好,2017年起,作為公司的原有核心業務,晶硅片切割業務由于新興技術的出現與快速發展而受到重大沖擊。據公司年報顯示,易成新能在2017年和2018年的凈利潤分別為-10.30億元和-2.52億元,2017年更是成為光伏行業材料領域的年度虧損王。

根據《股票上市規則》,上市公司最近三年連續虧損(以最近三年的年度財務會計報告披露當年經審凈利潤為依據),深交所則可以決定暫停股票上市。由于易成新能2017年、2018年的凈利潤連續為負,如果不能在2019年實現盈利,則面臨暫停股票上市交易的風險。

而標的公司開封炭素近兩年均實現高額盈利,2017年和2018年分別實現營收20.22億元和40.86億元,歸屬凈利潤分別為7.30億元和20.34億元。同時,開封炭素的主要業務為超高功率石墨電極的研發、生產與銷售,與易成新能業務并不相關,報告書中也稱“標的公司與上市公司現有業務不存在顯著可量化的協同效應”、“本次交易將使上市公司的業務進一步多元化”。

因此,易成新能此次57.66億元引入盈利資產,或是出于“保殼”考慮。

此外,仔細研究之后,我們發現此次收購或許還是控股股東平煤神馬集團業務布局中的又一步棋。

2017年11月起,易成新能與控股股東平煤神馬集團間進行了多次關聯交易,包括以7000萬元現金購買平煤神馬集團持有的河南平煤國能鋰電有限公司70%股權,以及將公司持有的平頂山易成新材料有限公司(以下簡稱“易成新材”)100%股權、新疆新路標光伏材料有限公司100%股權以共計15.57億元的交易對價轉讓給平煤神馬集團,實現了晶硅片切割業務等虧損業務的剝離。

2018年8月24日,易成新能董事會曾同意購買開封炭素持有的鞍山開炭熱能新材料有限公司20%的股權,但這一事項后因易成新能改為直接收購開封炭素而取消。

如此看來,控股股東平煤神馬集團正將自己持有的優質資產一一注入易成新能中,同時將原有的業務逐漸剝離。正如報告書中提到的,“上市公司將……依托中國平煤神馬集團產業鏈和上市平臺優勢,重點打造投資控股型平臺,推進上市公司不同業務板塊合理布局”。

據《河南日報》報道,2018年5月,在易成新能宣布收購開封炭素之前,開封炭素曾在河南鄭州舉行A股IPO簽約啟動儀式,將力爭2019年10月實現在A股創業板上市。

或許是上市之路過于艱難,平煤神馬集團決定還是故技重施,就像借河南新大新材料股份有限公司(證券簡稱:新大新材)的“殼”實現易成新能的上市一樣,再次將開封炭素裝入易成新能的“殼”中。

微信客服

微信客服 微信公眾號

微信公眾號

0 條