特別提示

1、浙江向日葵光能科技股份有限公司根據《證券發行與承銷管理辦法》、《關于進一步改革和完善新股發行體制的指導意見》、《首次公開發行股票并在創業板上市管理暫行辦法》首次公開發行股票(A股)并擬在創業板上市。本次初步詢價和網下發行均采用深圳證券交易所(以下簡稱“深交所”)網下發行電子平臺進行,請詢價對象及其管理的配售對象認真閱讀本公告。關于網下發行電子化的詳細內容,請查閱深交所網站(www.szse.cn)公布的《深圳市場首次公開發行股票網下發行電子化實施細則》(2009年修訂)。

2、發行人與保薦機構(主承銷商)鄭重提示廣大投資者注意投資風險,理性投資,認真閱讀2010年8月13日刊登在《中國證券報》、《上海證券報》、《證券時報》和《證券日報》上的《浙江向日葵光能科技股份有限公司首次公開發行股票并在創業板上市投資風險特別公告》。

重要提示

1、浙江向日葵光能科技股份有限公司(以下簡稱“向日葵”或者“發行人”)首次公開發行不超過5,100萬股人民幣普通股(A股)(以下簡稱“本次發行”)的申請已獲中國證券監督管理委員會證監許可[2010]1056號文核準。本次發行的股份擬在深交所創業板上市。

2、本次發行采用網下向詢價對象詢價配售(以下簡稱“網下發行”)和網上向社會公眾投資者定價發行(以下簡稱“網上發行”)相結合的方式同時進行。由保薦機構(主承銷商)光大證券股份有限公司(以下簡稱“主承銷商”或“光大證券”)分別通過深交所網下發行電子平臺和深交所交易系統實施。本次發行股票申購簡稱為“向日葵”,申購代碼為“300111”,該申購簡稱及申購代碼同時適用于本次發行網下申購與網上申購。

3、本次發行股份總數為5,100萬股,其中網下發行數量為1,020萬股,為本次發行數量的20%;網上發行數量為本次最終發行數量減去網下最終發行數量。

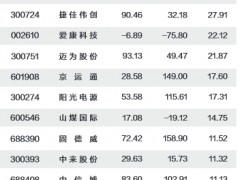

4、本次發行的初步詢價工作已于2010年8月11日(T-3日)完成。發行人和光大證券根據詢價對象的報價情況,并綜合考慮公司基本面、可比上市公司和市場環境等因素,協商確定本次發行價格為人民幣16.80元/股,此價格對應的市盈率及有效報價情況為:

(1)67.20倍(每股收益按照2009年度經會計師事務所審計的扣除非經常性損益前后孰低的凈利潤除以本次發行前總股本計算)。

(2)74.67倍(每股收益按照2009年度經會計師事務所審計的扣除非經常性損益前后孰低的凈利潤除以本次發行后總股本計算,發行后總股數按本次發行5,100萬股計算)。

(3)初步詢價報價不低于本次發行價格的所有有效報價對應的累計擬申購數量之和為36,740萬股,超額認購倍數為36.02倍。

5、若本次發行成功,發行人募集資金數量將為85,680萬元,募集資金的使用計劃等相關情況于2010年8月6日在《浙江向日葵光能科技股份有限公司首次公開發行股票并在創業板上市招股意向書》中進行了披露。招股意向書全文可在中國證監會五家指定網站(巨潮資訊網,網址www.cninfo.com.cn;中證網,網址www.cs.com.cn;中國證券網,網址www.cnstock.com;證券時報網,網址www.secutimes.com;中國資本證券網,網址www.ccstock.cn)查詢。

6、配售對象只能選擇網下發行或者網上發行一種方式進行申購。參與初步詢價的配售對象將不能參與網上發行。若配售對象同時參與網下發行和網上發行的,網上發行申購部分為無效申購。

7、網下發行重要事項:

(1)在初步詢價期間提交有效報價(指申報價格≥16.80元的報價)的股票配售對象方可參與網下申購。提交有效報價的股票配售對象應按初步詢價報價時有效報價對應的數量參與網下申購。

(2)本次網下發行申購繳款時間為:2010年8月16日(T日,周一)9:30-15:00。參與網下申購的股票配售對象應及時、足額向中國結算深圳分公司的網下發行資金專戶劃付申購款,中國結算深圳分公司網下發行銀行賬戶信息表附后(或登錄“http://www.chinaclear.cn-業務規則-深圳市場-清算與交收”查詢)。參與網下申購的股票配售對象應在劃款備注欄注明該筆申購資金的資金明細賬戶及新股代碼,備注格式為:“B001999906WXFX300111”。

申購款有效到賬時間為2010年8月16日(T日,周一)15:00之前,T-1日到賬及T日15:00之后到賬的均為無效申購。請提交有效報價的股票配售對象注意資金到賬時間。

(3)不同股票配售對象共用銀行賬戶時,應于發出申購資金劃付指令后與托管銀行進行有效確認,督促托管銀行向中國結算深圳分公司提供實際劃撥資金的有效股票配售對象名單。若申購資金不足或未在規定時間內到賬,沒有包括在名單中的股票配售對象的申購無效;若托管銀行未能及時提供名單,且申購資金不足或未在規定的時間內到賬,則共用銀行賬戶的股票配售對象的申購全部

微信客服

微信客服 微信公眾號

微信公眾號

0 條