2012年隨著日本、印度等新興光伏終端市場的產生以及我國《太陽能發電發展“十二五”規劃》(使未來3年我國光伏發電機裝機容量擴大6倍)等利好政策的不斷出臺,光伏行業顯現回暖跡象,但短期內由于國內市場占全球比重較小,行業基本狀況并不大可能在2013年上半年出現明顯改觀。那么,對于大多數的光伏企業的出貨狀況如何?現階段亟待解決的問題又是什么?

本文將對將在美上市的光伏企業自2011年至今的出貨量及運營狀況做簡要盤點:

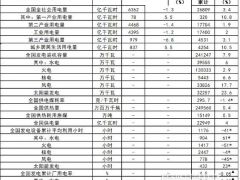

一、中國光伏行業各企業出貨量統計

大部分企業Q3組件出貨量同比有所回升,但受到存貨和需求的下降出貨量環比有所下降。

另據悉,英利綠色能源已在2012年全年組件出貨量超過2200兆瓦,同比增長40%,超越尚德成為出貨量全球第一的光伏企業。

2012Q3英利、阿特斯、天合這前大三美股上市的國內光伏企業總出貨量對比其余上市企業(晶科、昱輝、中電、晶澳)總出貨量比率從2012Q2的1.88降至1.68,預計Q4會進一步降低,其中主要原因之一就是“三大”更具優勢的歐洲市場出貨量不斷下降。

二、光伏企業2011年與2012年出貨量對比

從上圖不難看出,中國光伏企業2012年出貨量會高于2011年,但行業虧損狀況依然嚴重,究其原因,是因為組件售價過低,企業處于虧損銷售狀態,銷售量越大則虧損越大(截至2012年12月,光伏組件的價格從2008年以前的每瓦3.8美元降至每瓦0.6美元(數據源自:中國行業研究網))英利也因此在占據出貨量全球第一的同時在Q3毛利率以-22.7%行業墊底。

三、光伏企業組件出貨量中國占比對比

從筆者獲得的數據來看,英利、天合這樣的行業制造巨頭在2012年光伏企業組件出貨量中國占比中都有明顯提高,晶科更是在Q3出貨量中近一半是向中國出貨。

根據NPD Solarbuzz最新發布的Solarbuzz Quarterly季度報告指出,2012年第四季度中國成為全球最大的光伏組件終端市場,中國市場需求占全球終端市場總需求量的33%。

中國以及亞洲光伏新興市場的興起,在一定程度上刺激了光伏產業的回暖,受美國雙反的影響及歐洲主要光伏市場需求下降的影響,光伏組件出貨區域中亞洲占比逐漸提高,美國則因雙反高稅率,在2012年Q3比率降至最低。對于在歐洲市場并不如英利、天合、阿特斯的其余光伏組件制造企業,亞洲光伏市場的新興為他們趕超制造巨頭提供了機會。

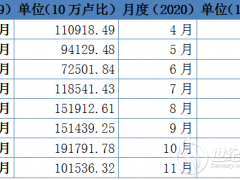

四、大全新能源多晶硅出貨量統計

除了挑戰與機遇并存的光伏組件市場之外,我國以生產多晶硅為主的光伏企業也因為全球多晶硅產能過剩,多晶硅市場價格下跌等原因也面臨被迫停產甚至倒閉等嚴峻挑戰。

大全新能源是一家典型的多晶硅供應商,除少量外供的硅片和組件,出貨量的絕大部分都來自多晶硅。該公司出貨量在2011年Q4下降至歷史最低點,降幅環比下降18.4%。而后有所回升。

雖然大全新能源出貨量有所回升但受到全球多晶硅產能需求比過大,價格急劇下跌的影響,使其在2012Q3營收2110萬美元,上季度2760萬美元,去年同期6120萬美元,環比降23.5%,同比降65.5%,凈虧損1550萬

據悉,從2011年5月開始,多晶硅價格急劇下降,從每噸70萬元人民幣迅速下降到21萬~25萬元人民幣,跌幅近70% ,產能需求比已經從2010年的41∶16.7上升到63∶21,由于原先暴利誘惑企業盲目跟風上馬而造成的產能過剩的惡果開始不斷加劇(數據源自:中國行業研究網)。中國光伏產業聯盟秘書長王勃華稱,90%以上的多晶硅企業已經停產,仍在生產的企業只有5家,但開機率也在下降。

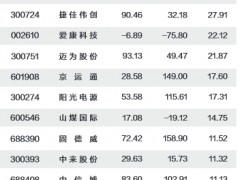

五、光伏企業Q3經營和業績狀況對比

從上表可以2012年Q3各公司凈利率均為負值,其中賽維LDK凈利率最低位-47%,英利-42.9%。

晶科毛利率環比有所上升至所統計的8家公司中第一位與其沒有庫存減記、美國雙反撥備撥回的3000萬人民幣有關。而Q3中毛利率環比下降的企業主要是受存貨減記、產品價格下跌的拖累。

綜合來看,大部分企業的2012Q3組件出貨量同比均有不同程度的上升,但就目前多晶硅63:21的產能需求比,以及低于成本的市場價,以生產多晶硅為主的企業狀況并不太可能在在2013年上半年有所好轉。對于組件生產企業而言目前除了提高出貨量避免庫存積壓以外,更需要通過降低成本來減少損失,過高的產能需求比并不會在近期內充分得到改善,降低成本改善財務狀況是企業現階段的重中之重。

微信客服

微信客服 微信公眾號

微信公眾號

0 條