11月7日,三峽能源在業績說明會對南疆新能源基地項目做了進一步介紹,三峽能源表示預計整體工程建設期 3-4 年,其中新能源與儲能項目建設將根據煤電項目、外送通道建設進度適時調整。此外,三峽能源還介紹了其抽水蓄能和新能源業務情況,以及對未來成本和電價預測。

據悉,10月30日,三峽能源曾發布公告,擬投資建設新疆南疆塔克拉瑪干沙漠新能源基地項目(下稱南疆基地項目),共建設光伏850萬千瓦、風電400萬千瓦,配套建設煤電6×66萬千瓦和新型儲能500萬千瓦時。

詳情如下:

1.公司目前的資源儲備情況如何?新增資源儲備規模是多少?核準情況如何?能否支撐公司未來快速裝機增長?

答:截至2024年9月,新增新能源資源獲取超2900萬千瓦,核準備案超280萬千瓦、建設指標超1400萬千瓦(含南疆大基地1250萬千瓦),為公司后續規模化、高質量發展提供資源保障。

2.公司目前儲備的新能源基地項目(包括最新的南疆基地項目)具體的分布和規劃?

答:公司圍繞國家能源戰略和頂層規劃,聚焦陸上大基地、海上引領者兩大重點,加快推進以沙漠、戈壁、荒漠地區為重點的大型風電光伏基地建設,在內蒙古、新疆、青海等“三北”新能源資源富集區域規劃外送基地項目,沿海推動海上風電集群規劃,著力推動資源獲取及落地開發。

3.公司南疆基地項目收益如何?電價是否確定?投資建設節奏?以及配套融資的相關安排?

答:公司南疆基地項目電價暫未確定,根據國家發改委、國家能源局《關于進一步加強跨省跨區輸電通道規劃建設管理的通知》,跨省跨區外送基地電價機制由送受端政府、電網企業等通過長期合作協議約定,當前本基地長期合作協議未簽署,電價機制未確定。項目整體技術經濟可行,預計整體工程建設期3-4年,其中新能源與儲能項目建設將根據煤電項目、外送通道建設進度適時調整,保障“三位一體”同步建成。基地項目資本金占工程動態投資的25%,其余資金通過銀行貸款、融資租賃、委托貸款等方式解決。

4.南疆基地項目煤電后續是否由公司進行建設運營?

答:南疆基地“風光火儲”電源項目均由公司控股子公司三峽巴州若羌能源有限公司統一投資、開發、建設及運營。

5.公司南疆基地項目的外送通道建設計劃及執行情況如何?

基地項目投產后特高壓通道能否同步落地?若不能,是否能利用現有通道進行消納?

答:南疆基地項目外送通道由國家電網公司規劃及建設。根據國家發改委、能源局關于“沙戈荒”外送基地新能源、支撐調節性電源、輸電通道同步建成、同步運營的要求,基地電源項目將與外送通道建設進度協調統籌,保障同步建成、同步運營。

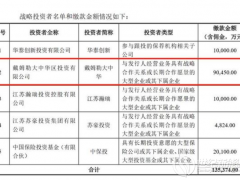

6.公司公告擬建設的南疆基地項目,與集團旗下單位合作是出于何種考慮?未來是否所有大基地項目都會采取這種形式?中長期公司現金壓力降低后,是否會購買剩余的股份?

答:公司與集團內單位合作可以發揮內部資源、資金、專業能力互濟互補優勢,后續將結合與送受端溝通談判情況,引入送受端優質企業參與南疆基地項目開發建設,發揮各自優勢促進基地高質量建設運營。不同的基地項目將結合各項目特點,優選內外部合作方。未來在項目投產及穩定運營后,將結合政策要求、項目效益、公司發展、合作方意愿等情況,研究相關股權受讓工作。

7.公司庫布齊基地項目的進展情況?

答:庫布齊基地項目當前有序推進新能源及煤電項目前期手續辦理、招標采購、長期合作協議協商等各項工作,做好煤電項目開工前各項準備工作,推動煤電項目盡快具備開工建設條件。

8.公司海風項目開發情況如何?各項目的具體推進情況能否詳細介紹?

答:截至9月底,公司海上風電累計裝機568.64萬千瓦;

公司將堅定不移集中連片規模化開發海上風電,在科技創新、產業升級、管理提升等方面扎實作為,不斷提升海上風電全鏈條核心能力,以公司“十四五”發展規劃為指引,持續保持海上風電規模化發展引領優勢。當前,三峽能源正穩妥有序推進青洲六項目建設工作,全力推進青洲五、七項目用海審批手續辦理,推動項目盡快具備開工建設條件。同時,穩妥有序推進天津南港等一批海上風電示范項目建設工作,力爭莆田DE區等海上風電項目盡快具備開工建設條件,持續擴大海上風電資源儲備,有力支撐公司海上風電滾動開發格局。

9.公司抽水蓄能的規劃情況,目前抽蓄項目獲取和開工情況如何?

答:公司緊密圍繞新能源主業規模化、高質量發展目標,聚焦新能源大基地,考慮與新能源主業協同效應,優先在青海、新疆等新能源富集的西北等地區以及電網用電量較大、調峰壓力較大的中東部地區開發抽水蓄能項目,多個項目進入國家抽水蓄能中長期發展項目庫,正積極開展項目籌建工作。根據項目推進情況和技術經濟性,積極推進工程建設條件較好,且臨近新能源富集區或負荷中心的抽水蓄能項目開發,青海格爾木南山口、陜西山陽、山西上社等抽水蓄能項目已取得核準,部分項目已開工建設,初步形成“核準一批、啟動一批、儲備一批”的格局。

10.請公司詳細分析增收不增利的原因?公司全年業績預期?

答:2024年前三季度,公司營業收入同比增長12.81%,歸屬于上市公司股東的凈利潤同比下降6.31%,低于營業收入增速,主要原因是:(1)報告期內平價電量增加、占總上網電量的比重上升,且上網電量結構變化,同時市場化交易存在波動性,總體電價同比有所下降;(2)受電源分布和各地區消納情況綜合影響,發電收入增幅放緩;(3)可再生能源電價附加余額增長,計提壞賬準備增加;(4)參股企業盈利水平波動,投資收益同比下降46.23%。

公司全年的經營業績主要受風光資源稟賦、電源結構及分布、市場化交易及地區消納情況等因素影響,公司將全力加快新項目投產,積極應對平價項目規模增長所帶來的收益攤薄,千方百計多發電,有效提高市場交易能力和水平,加大綠電、綠證增收貢獻力度,控制成本費用,不斷提升經營水平。

11.近期政策層面的化債舉措對于公司可再生能源電價附加回收有何積極意義?

答:近期的化債措施旨在支持地方特別是高風險地區化解存量債務風險和清理拖欠企業賬款,初步判斷目前對公司可再生能源電價附加回收沒有影響。

12.從報表來看,公司今年負債規模增加較多,但利息支出增量較少,主要原因是什么?公司最新的融資成本是多少?

答:利息支出增量較少主要是因為公司融資成本控制較好,前三季度綜合融資成本較去年降低31BP,利息支出增幅低于負債增幅;最新融資成本較LPR下浮10%以上。

13.三季度投資收益虧損的主要原因?

答:2024年1-9月,公司投資收益2.96億元,較上半年減少0.46億元,主要受少數參股企業虧損影響。

14.公司整體掛牌轉讓公司7家參控股水電公司股權及相關債權,是出于何種考慮?預計對公司當期及未來的業績有何影響?

答:公司整體掛牌轉讓公司7家參控股水電公司股權及相關債權,主要是因為中小水電裝機規模、資產規模、營收貢獻占比不斷降低,且因為位置偏遠、管理半徑長所帶來的管理成本、管理難度不斷提升。若當期完成水電公司處置,回收資金投入新能源項目,可以更好聚焦主責主業,提高公司核心競爭力。

15.公司目前在建項目的規模與結構如何?預計第四季度投產情況?全年是否還維持500萬千瓦的裝機預期?

答:目前公司在建項目規模約2000萬千瓦,海上風電、陸上風電、光伏比例大概為1:2:7,力爭全年新增并網達到500萬千瓦。

16.公司最新的陸風、海風、光伏項目造價水平如何?當前組件價格回升,是否會影響光伏投資節奏?考慮到當前上游產業的環境,2025年是否會面臨造價成本上行的壓力?公司會如何應對?

答:2024年公司海風、陸風、光伏項目單位千瓦投資分別約9500-12500元、4800-6200元、2800-4200元。當前組件價格整體趨于平穩,光伏項目的投資節奏將結合并網發電目標、電價及成本管控等多方面因素綜合考慮,項目均在正常開發建設。依據目前狀況觀察,組件價格大概率以平穩為主,大幅上調價格的可能性較低。針對2025年造價成本管控應對措施包括:一是加強市場分析和預測,密切關注市場動態和行業趨勢,及時調整經營策略。二是加強成本控制,合理分配資源,確保資金有效利用,推動降本增效。

17.公司第三季度風、光資源情況如何?預測四季度資源情況如何?

答:公司前三季度風資源同比去年有所下降,光資源同比去年有所上升。預測四季度資源整體情況基本與去年持平。

18.三季度平均以及分板塊電價如何?市場化交易部分電價情況及比例,以及未來電價趨勢判斷?

答:平均電價情況:平均上網電價為各地項目電價加權平均計算的結果,受到可再生能源電價附加情況、項目地區分布情況、市場化交易規則、交易成果、考核分攤情況等多個因素綜合影響。截至三季度末,公司風電、光伏的平均上網電價較上年同期均有所下降,兩者下降的主因均系平價項目上網電量增速顯著、占公司總上網電量的比重大幅增加,可再生能源電價附加對平均電價的貢獻減弱。同時,公司各電源類型的平均電價也受到新增項目地域分布情況的影響以及市場化交易帶來的波動性。

交易情況:電力市場化進程仍在加速推進,公司前三季度市場化交易比例保持較快增速。交易電價水平受交易政策規則、市場競爭程度、市場供需等多種因素影響,各地情況不一,前三季度公司在各地的交易電價有增有減。從公司整體來看,在市場化因素以外,資產的地域分布和類型結構變化也會對總體加權交易均價有所影響,綜合下來公司整體交易均價較上年同期略有下降。

未來電價趨勢:隨著電改向縱深推進,全國正加快建立“能漲能跌”“隨行就市”的電力市場化定價機制,同時我國基于新型電力系統的市場體系將是多目標、多價值、多時空協同的,因此未來新能源交易價格也將受到供求關系、系統運行情況、政策驅動、資源配置效率等諸多作用,呈現波動性。

從電改的長期導向看,《關于做好新能源消納工作保障新能源高質量發展的通知》(國能發電力〔2024〕44號)《關于大力實施可再生能源替代行動的指導意見》(發改能源〔2024〕1537號)等國家最新出臺的頂層設計文件,多次提及建立和完善適應可再生能源特性的電力中長期、現貨和輔助服務市場交易機制,實現新能源發展與市場建設協調推進,更好發揮市場促進消納作用,同時要求推進區域市場建設,完善跨省跨區交易機制,不得限制新能源跨省交易,加強新能源在公平接入電網、參與電力市場及消納利用等方面的監管。在此引導下,伴隨后續相關實施細則的落地,新能源參與市場機制和價格機制將不斷健全,新能源電力的商品價值屬性將進一步體現。

從電力供給和消費革命的大趨勢看,《關于深化電力體制改革加快構建新型電力系統的指導意見》明確新型電力系統的第一大特征是清潔低碳,隨著《關于加強綠色電力證書與節能降碳政策銜接大力促進非化石能源消費的通知》(發改環資〔2024〕113號)的深化執行、可再生能源電力消納責任權重的逐年提高、重點行業領域綠色低碳發展專項行動的緊密部署、實施可再生能源替代行動的大力實施,綠電綠證的需求潛力不斷激發,應用場景不斷拓展,重點用能單位化石能源消費將實行預算管理并執行綠電綠證消費替代,新能源電力的清潔低碳品質將在未來市場競爭中更加凸顯。

19.三季度綠證交易情況如何?能否介紹一下量價情況?

答:現階段綠證市場仍在持續完善,《關于做好可再生能源綠色電力證書全覆蓋工作促進可再生能源電力消費的通知》(發改能源〔2023〕1044號)擴大了綠證核發范圍,《關于加強綠色電力證書與節能降碳政策銜接大力促進非化石能源消費的通知》(發改環資〔2024〕113號)提出加強綠證交易與能耗雙控、碳排放管理等政策有效銜接,激發綠證需求潛力,拓展綠證應用場景。在政策刺激下,綠證市場正由完全的自愿市場逐步轉向強制與自愿雙線并行的市場,需求場景中受能耗雙控政策引導的消費群體所占比例越來越高。今年7月國家發改委發布的《關于2024年可再生能源電力消納責任權重及有關事項的通知》提出,今年新設電解鋁行業綠色電力消費比例目標,各省均不低于21%,其綠色電力消費比例完成情況以綠證核算,雖然2024年只監測不考核,但釋放的政策信號體現了國家正推動可再生能源電力消納責任權重向重點用能單位分解。此外,同期,國家發改委等部門印發的《數據中心綠色低碳發展專項行動計劃》提出,新建數據中心綠電占比將超80%,明確要重點審查可再生能源利用情況,逐年提高新建數據中心項目可再生能源利用率,鼓勵數據中心通過參與綠電綠證交易等提高可再生能源利用率,探索開展數據中心綠電直供。該政策的發布,進一步推動新型數據中心綠色高質量發展新路徑,推動數字經濟綠色化發展,同時也表明,國家正不斷推進社會全面綠色化轉型進程。

2024年前三季度,公司不斷跟進可再生能源項目建檔立卡工作,做到應建盡建,組織平價新能源項目及時簽訂綠證核發承諾書,保障綠證順利核發,在19個省份開展了綠證銷售工作。通過加強綠證市場多維信息收集分析、強化全員營銷理念、精準策劃全國綠證投標工作、重點突破綠證消費大客戶等手段,公司綠證銷量及銷售收入增加,銷售均價與市場均價基本持平。

20.三季度ccer的收益情況?

答:目前全國共有6個CCER項目首批通過項目審定并提交審定文件,公司上線的4個CCER項目均位列其中,占首批通過審定項目的2/3,待審核后可完成項目備案。本次成功上線的4個項目,總裝機達1397.8兆瓦,占首批公示全國能源工業類CCER市場約32%,預計首批項目簽發量約為400萬噸。待簽發后我司將立即組織CCER項目開展交易,現正同步啟動第二批項目開發工作。

微信客服

微信客服 微信公眾號

微信公眾號

0 條