在國內(nèi)行業(yè)極度內(nèi)卷的情況下,不少企業(yè)選擇出海開拓更廣大的海外市場,或在海外國家和地區(qū)布局產(chǎn)能,以海外市場彌補國內(nèi)市場的不足,實現(xiàn)“突圍脫困”并謀求未來的發(fā)展。在美中脫鉤帶動的全球產(chǎn)業(yè)鏈、供應鏈脫鉤斷鏈趨勢愈演愈甚的情況下,東南亞、中東、南美等新興國家和地區(qū)日益增長的市場需求,正成為我國儲能新能源企業(yè)“走出去”的重要目的地。但布局新興市場仍將面臨包括地緣政治、貿(mào)易保護和經(jīng)濟民族主義、美國長臂管轄和政治干擾、所在國法律政策及社會環(huán)境,乃至地區(qū)局勢穩(wěn)定等多重風險和挑戰(zhàn)。大膽審慎前瞻布局,戰(zhàn)勝這些風險和挑戰(zhàn),也將是對我國儲能企業(yè)成長為全球性企業(yè)的一次重要考驗。

一、突圍價格戰(zhàn),我國儲能企業(yè)積極拓展海外市場頻簽海外大單

海外市場正在成為我國儲能產(chǎn)業(yè)發(fā)展的重要支撐。進入2024年來,我國儲能企業(yè)在中東、南美等新興市場和歐洲市場的項目開拓取得一個又一個大斬獲,海外訂單數(shù)量在全部采購訂單中的占比高達近三分之二。海外市場的大力開拓,對消化國內(nèi)嚴重過剩產(chǎn)能,支持企業(yè)發(fā)展,將發(fā)揮十分重要的支撐作用。

近期陽光電源與沙特ALGIHAZ成功簽約7.8GWh容量儲能項目大訂單,幾乎相當于國內(nèi)TOP3頭部系統(tǒng)集成商2023年一年的總裝機量。陽光電源將為該項目提供1500多臺PowerTitan2.0液冷儲能系統(tǒng),計劃2024年開始發(fā)貨,2025年全容量并網(wǎng)。

不僅僅是陽光電源,日前,包括科陸電子、阿特斯、南都電源等均密集發(fā)布了簽訂海外儲能訂單的消息。

今年1月,比亞迪儲能與西班牙可再生能源開發(fā)商Grenergy 公司達成采購協(xié)議,為該公司位于智利阿塔卡馬綠洲的儲能項目提供 1.1GWh 的儲能系統(tǒng);近期Grenergy 公司又與比亞迪延長了戰(zhàn)略協(xié)議,Grenergy將采購比亞迪儲能系統(tǒng)(BESS)容量提升至3GWh。

華為技術保加利亞公司與歐洲領先的光儲電站開發(fā)商、EPC SUNOTEC簽署儲能合作備忘錄,雙方將在歐洲電池儲能技術創(chuàng)新開發(fā)與應用、規(guī)模化儲能電站建設與運營等方面展開全面合作。

遠景儲能繼5月拿下英國300MW/624MWh的Cellarhead儲能項目訂單后,最近又被選中為阿布扎比馬斯達旗下的Masdar Arlington Energy供應電池儲能系統(tǒng)(BESS)。

7月24日,科陸電子發(fā)布公告稱,其全資子公司科陸美國公司將為一家美國電池儲能企業(yè)提供約600MWh的集裝箱式電池儲能系統(tǒng)。

阿特斯7月份則是連奪合計容量為1.2GWh的兩個海外儲能訂單,其旗下儲能子公司阿特斯儲能e-STORAGE先后與黑石集團旗下Aypa Power公司簽訂498MWh的獨立儲能系統(tǒng)合同;與加拿大新斯科舍省電力公司(Nova Scotia Power)簽訂了容量為150MW/705MWh的合同。

南都電源公告稱與法國某儲能項目公司簽訂223MWh的鋰電池儲能系統(tǒng)合同。

據(jù)CNESA發(fā)布數(shù)據(jù),2024年上半年,中國儲能企業(yè)在全球范圍內(nèi)簽約訂單規(guī)模超過80GWh(不含招投標訂單),其中海外訂單簽約規(guī)模超過50GWh,主要市場來自美洲、歐洲、澳洲、非洲、東南亞、中東等地。電池類企業(yè)帶著 “產(chǎn)品”與“產(chǎn)能”出海逐漸成為趨勢,部分電池企業(yè)也開始延展鏈條,將業(yè)務拓展至集成環(huán)節(jié)。光儲類企業(yè),由于具備技術、資源、渠道等優(yōu)勢,在海外布局的節(jié)奏也比較快。

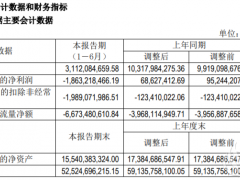

表1:2024.H1部分儲能企業(yè)典型海外訂單情況

資料來源:中關村儲能產(chǎn)業(yè)聯(lián)盟

海關總署數(shù)據(jù)顯示,2023年中國鋰電池對美國出口金額達到135.49億美元,占我國對美出口總額的20.8%。2024年前5個月,中國儲能電池出口量同比增長50.1%,尤其是5月份出口量激增664%,標志著中國儲能電池出海進入高峰期。

海外市場不僅為中國儲能企業(yè)提供了更廣闊的市場空間,還帶來了更高的利潤回報。國內(nèi)儲能系統(tǒng)集成項目毛利率普遍低于8%,而海外市場則接近20%,如寧德時代、億緯鋰能等企業(yè)的海外業(yè)務增速與毛利率均遠超國內(nèi)。同樣,PCS企業(yè)在海外市場也享受到了更高的毛利率,部分公司甚至超過30%,成為其業(yè)績增長的重要驅(qū)動力。

二、“走出去”已成國內(nèi)企業(yè)逃離“內(nèi)卷”、尋求新發(fā)展機會的重要出路

隨著美歐制裁和封鎖圍堵我國新能源及其他高科技產(chǎn)業(yè)的范圍越來越大、程度越來越深,我國儲能新能源產(chǎn)業(yè)海外市場貿(mào)易持續(xù)限縮,國內(nèi)市場容量有限不足以消化現(xiàn)有龐大產(chǎn)能。“內(nèi)憂外困”之下,為求生存與謀發(fā)展,近年來我國儲能新能源產(chǎn)業(yè)頭部企業(yè)都紛紛加大海外市場布局,就地投建產(chǎn)能開拓海外本地市場。“不出海、就出局”,已成為眾多儲能和新能源企業(yè)面臨的最嚴峻的現(xiàn)實問題。

儲能掀起一波新出海潮,幾乎儲能全產(chǎn)業(yè)鏈都在加速出海。上游礦企巨頭早就開始沖向美洲搶占海外礦產(chǎn)資源,如天齊鋰業(yè)、贛鋒鋰業(yè)分別在智利、墨西哥等地花費數(shù)十億美元收購了鋰資源項目;逆變器廠商在出海歐洲取得亮眼成績后,亞非拉地區(qū)用戶側(cè)儲能需求爆發(fā)也帶動了儲能逆變器市場新的增長,如今的亞非拉地區(qū)也充滿了中國逆變器廠商。

如派能科技、艾羅能源、大秦數(shù)能這樣的全球戶儲玩家,早年便以海外市場起家,在國內(nèi)諸多廠商嚴重“失血”的狀況下,于海外相對成熟的儲能市場得到發(fā)展。寧德時代、比亞迪、中創(chuàng)新航、遠景動力、國軒高科、億緯鋰能、瑞浦蘭鈞、孚能科技等電池企業(yè),陽光電源等儲能系統(tǒng)提供商,也都更加重視海外市場在經(jīng)濟性上的優(yōu)勢,將目光愈發(fā)投向全球市場。

以歐洲和東南亞等地為重點,我國鋰電產(chǎn)業(yè)鏈企業(yè)大規(guī)模實施投資布局。據(jù)高工鋰電統(tǒng)計,截至2023年末,我國已有10余家動力電池企業(yè)展開了海外制造基地的布局,規(guī)劃產(chǎn)能超500GWh。此外,還有超20家鋰電材料企業(yè)赴海外建廠,包括鋰電池關鍵材料以及結構件等大部分環(huán)節(jié)。其公開對外披露/媒體公開報道的項目達33個,總投資預算超4000億元。EVTank數(shù)據(jù)顯示,截至2024年6月,中國鋰電產(chǎn)業(yè)鏈企業(yè)公布的海外投資金額達到5648億元,其中歐洲占比達到37%,其它主要在東南亞、美國等地區(qū)。

另據(jù)不完全統(tǒng)計,從國內(nèi)鋰電池企業(yè)海外建廠整體情況來看,截至今年5月底,我國鋰電池企業(yè)海外建廠數(shù)量已超35個(包含電芯、模組PACK工廠),其中,23個工廠公布了規(guī)劃產(chǎn)能,總計超過553.5GWh。

表2:我國十大動力電池海外投資版圖

資料來源:24潮

從上表可以看出,鋰電頭部企業(yè)布局歐洲地區(qū)較為密集。主要集中在德國、匈牙利,以靠近德國、意大利的汽車產(chǎn)業(yè)集群。其次法國、西班牙、英國、葡萄牙、土耳其也有布局。

其中,寧德時代在德國圖林根布局了14GWh電池產(chǎn)能,在匈牙利德布勒森規(guī)劃達100GWh;遠景動力在西班牙納瓦爾莫拉德拉馬塔布局30GWh,在法國杜埃布局24GWh,在英國桑德蘭25GWh;國軒高科在德國哥廷根布局18GWh;中創(chuàng)新航在葡萄牙布局15GWh,在德國布局20GWh;蜂巢在德國薩爾州布局電芯模組和PACK生產(chǎn)線,在德國勃蘭登堡州布局的電池項目2025年投產(chǎn);孚能科技在德國投資6億歐元布局電池產(chǎn)能,在土耳其項目將于2026年投產(chǎn);億緯鋰能在匈牙利德布勒森投資10億歐元布局電池產(chǎn)能,將于2026年投產(chǎn);贛鋒鋰業(yè)與土耳其鉛酸電池制造商Yi?it Akü成立合資公司,生產(chǎn)5GWh固態(tài)和高功率電池。陽光電源10月14日宣布擬通過發(fā)行全球存托憑證(GDR)的方式在德國上市,擬募集近49億元人民幣用于建設年產(chǎn)20GWh先進儲能裝備制造項目及海外逆變設備和儲能產(chǎn)品擴建項目。天合光能海外電站事業(yè)部從純項目開發(fā)轉(zhuǎn)型成為獨立能源提供商,10月份與殼牌集團旗下的意大利能源管理公司EGO簽署了為期15年的購電協(xié)議,實施光儲一體化布局。

隨著我國新能源車企大舉布局東南亞市場,一大批電池企業(yè)亦跟隨進入。截至目前,寧德時代、國軒高科、蜂巢能源、億緯鋰能、瑞浦蘭鈞、欣旺達、華友鈷業(yè)、格林美等多家中國鋰電產(chǎn)業(yè)鏈企業(yè)已進入東南亞。除用于電動汽車的動力電池外,儲能電池及消費類電池的需求旺盛,也推動相關廠商,例如星恒電源、蔚藍鋰芯、天能股份、豪鵬科技等積極布局東南亞市場。主要在印尼、越南、泰國、馬來西亞、越南等國家。

寧德時代在印尼計劃投資建設一個涵蓋鎳礦開采及電池生產(chǎn)的全產(chǎn)業(yè)鏈項目,總投資額高達60億美元。國軒高科與越南VinGroup合作建立合資電池工廠生產(chǎn)磷酸鐵鋰電池,一期規(guī)劃年產(chǎn)能5GWh,計劃于今年10月投產(chǎn);與泰國國家石油(PTT)集團旗下Nuovo Plus成立合資公司生產(chǎn)磷酸鐵鋰電池,一期Pack年規(guī)劃產(chǎn)能為2GWh,未來計劃提升至8GWh,目前已正式投入生產(chǎn)。

2023年7月,億緯鋰能與泰國Energy Absolute集團簽訂諒解備忘錄,雙方擬共同組建合資公司,建設年產(chǎn)6GWh以上的電池生產(chǎn)基地;億緯鋰能還將在馬來西亞建立電池組裝廠。

2024年2月,蜂巢能源與泰國萬浦集團合資打造的泰國電池工廠投產(chǎn),主要為長城歐拉、哈弗和坦克等品牌以及哪吒汽車旗下車型配套。欣旺達近日發(fā)布公告,擬通過下屬子公司中國香港欣威設立越南鋰威公司,投建越南鋰威消費類鋰電池工廠項目,投資總額不超20億元,主要進行消費類電芯、SiP和電池的生產(chǎn)。

星恒電源2023年12月與泰國Make To Win Holding Public公司簽訂戰(zhàn)略合作協(xié)議,全面進軍電動摩托車用鋰電池領域,開拓東南亞市場。

在北美地區(qū),遠景動力位于美國南卡羅來納州佛羅倫薩縣的智能電池工廠于2023年6月正式開工,該項目年規(guī)劃產(chǎn)能高達30GWh,計劃于2026年投產(chǎn);億緯鋰能CLS全球合作經(jīng)營模式(合作+技術許可+服務)首個落地項目ACT公司2024年6月于密西西比州動工,年產(chǎn)能磷酸鐵鋰電池約為21GWh,預計于2026年開始出貨;海辰儲能美國子公司2024年7月宣布,計劃在美國梅斯基特市投資1億美元,新建一座年產(chǎn)能10 GWh的儲能電池模塊和系統(tǒng)集成工廠,預計2029年投產(chǎn)。在墨西哥,寧德時代原計劃投建鋰電生產(chǎn)線,現(xiàn)傳出已放棄建廠改為與特斯拉實施技術合作;有消息比亞迪正在考慮在墨西哥建立新工廠生產(chǎn)鋰電池。

此外,遠景動力在日本茨城縣18GWh電池產(chǎn)能已開始量產(chǎn),在神奈川布局了2.6GWh電池產(chǎn)能;2024年6月,摩洛哥政府正式宣布國軒高科將在該國投資建設首個電動汽車電池超級工廠,初步規(guī)劃的電池產(chǎn)能將達到20吉瓦時(GWh),計劃在未來逐步擴大該工廠的產(chǎn)能至100GWh。興旺達在印度德里成立子公司,擬在未來投資建廠。

多家中國企業(yè)海外建廠進入到實質(zhì)性階段或已實現(xiàn)電池本地化配套。其中,寧德時代德國電池工廠已投產(chǎn),其匈牙利工廠正在建設中。億緯鋰能馬來西亞、匈牙利電池工廠也在建設中;基于CLS全球合作經(jīng)營模式,億緯鋰能和康明斯、戴姆勒卡車、佩卡的合資電池工廠也已動工,主要應用于指定的北美商用車領域,規(guī)劃年產(chǎn)能約21GWh,預計2026年開始出貨。國軒高科德國哥廷根工廠、美國弗里蒙特工廠、泰國合資工廠已相繼投產(chǎn),還計劃在摩洛哥新建電池工廠,不斷擴大其海外產(chǎn)能供給。孚能科技土耳其電池工廠年產(chǎn)6GWh的模組和電池包產(chǎn)線已于2023年3月投產(chǎn),形成對歐洲、中東、非洲、南亞業(yè)務拓展的支持能力。遠景動力、蜂巢能源等企業(yè)的海外工廠也已實現(xiàn)電池本地化供應。

鋰電材料企業(yè)貼近資源或貼近市場積極跟隨進行全球布局。據(jù)不完全統(tǒng)計,截至今年5月底,僅在中游鋰電池材料領域(正極材料、負極材料、電解液、隔膜四大主材及銅箔鋁箔兩大輔材)領域,海外生產(chǎn)基地布局就超過41個,其中正極材料及上游前驅(qū)體生產(chǎn)基地占比過半。41個項目中,22個工廠公布了投資額,總投資約1387億元。2024年上半年,鋰電材料領域新宣布的海外生產(chǎn)基地有8個,總投資額超173億元,或貼近資源、或貼近下游客戶和市場。

首先是歐洲市場,璞泰來在瑞典建設10萬噸負極材料一體化生產(chǎn)研發(fā)基地;升能集團在意大利建設2萬噸石墨負極材料生產(chǎn)廠;杉杉在芬蘭建設10萬噸負極材料一體化生產(chǎn)基地。

其次是美國市場。特斯拉等企業(yè)在美國本土的擴張,為鋰電材料企業(yè)提供了新的機遇。國軒高科在美國建設15萬噸正極、5萬噸負極材料生產(chǎn)基地;新宙邦發(fā)布公告已與路易斯安那州政府簽署了《稅收減免協(xié)議》。

靠近資源地包括東南亞、非洲和南美資源地區(qū)。印尼鎳礦儲量全球第一,青山控股已在印尼建設全球最大的鎳資源產(chǎn)業(yè)鏈;比亞迪在印尼利用當?shù)氐逆嚨V資源建設了鋰電池材料工廠;貝特瑞位于印尼的年產(chǎn)16萬噸負極材料項目一期,龍蟠科技印尼鋰源3萬噸磷酸鐵鋰項目也已進入試生產(chǎn)。

非洲磷礦摩洛哥儲量占比為70%(中國僅占5%),還有鋰礦、鈷礦等關鍵礦產(chǎn),且摩洛哥是美國自由貿(mào)易協(xié)定的簽署國之一。法國雷諾、德國大眾均與摩洛哥企業(yè)合作生產(chǎn)磷酸鐵鋰、鈷酸鋰等材料。貝特瑞年產(chǎn)5萬噸鋰離子電池正極材料項目今年4月在摩洛哥丹吉爾科技城舉行開工;華友鈷業(yè)與LG化學合作,在摩洛哥建設5萬噸磷酸鐵鋰和鋰精煉廠;中科星城在摩洛哥建設10萬噸負極材料生產(chǎn)廠。

南美地區(qū)的布局,包括青山控股、寧德時代、贛鋒鋰業(yè)、天齊鋰業(yè)、中信國安等行業(yè)巨頭。青山控股在智利建設12萬噸正極材料基地。今年8月,贛鋒鋰業(yè)全資子公司贛鋒國際認購了PPG公司(由加拿大美洲鋰業(yè)控股)不低于14.8%的股份,贛鋒鋰業(yè)通過持有5個阿根廷鹽湖項目,已經(jīng)基本掌控了阿根廷的主要鋰資源,其阿根廷的Cauchari-Olaroz鋰鹽湖項目目前正加速產(chǎn)能爬坡,預計年內(nèi)將全面達成20,000噸至25,000噸碳酸鋰產(chǎn)品的年產(chǎn)能目標;與此同時,贛鋒鋰業(yè)在阿根廷的另一重要布局——Mariana鋰鹽湖項目也在緊鑼密鼓地籌劃建設中,該項目計劃于2024年底前實現(xiàn)試生產(chǎn)。

寧德時代牽頭的寧德時代—寧德邦普—洛陽鉬業(yè)聯(lián)合體(CBC),今年1月在玻利維亞總統(tǒng)路易斯·阿爾塞(Luis Arce)見證下,與玻國家鋰業(yè)公司(YLB)簽署《波托西省烏尤尼鹽湖基于直接提鋰技術建設中試工廠協(xié)議》,從該國Potosi和Oruro鹽湖中直接開采鋰。同時該企業(yè)聯(lián)合體還獲得了興建兩家鋰鹽工廠的權利,每家工廠每年可生產(chǎn)2.5萬噸電池級碳酸鋰,第一階段投資將約14億美元。

天齊鋰業(yè)作為全球鋰業(yè)巨頭智利化工礦業(yè)公司SQM第二大股東,今年7月向智利圣地亞哥法院提起上訴,以捍衛(wèi)其在SQM的合資權益。

中信國安集團2023年8月與俄羅斯鈾壹集團(Uranium One Group)、玻利維亞國家鋰業(yè)公司(YLB)簽署協(xié)議,合作在玻利維亞西南部波托西省的烏尤尼鹽沼北部和大帕斯托斯鹽湖興建兩家采用直接提鋰技術的碳酸鋰提取工廠。

鋰電設備企業(yè)也已實現(xiàn)走出去面向海外國家和地區(qū)銷售產(chǎn)品。鋰電池的生產(chǎn)流程分為前段、中段和后段。前段為極片制作環(huán)節(jié),關鍵工序為涂布,核心設備為涂布機;中段為電芯裝配環(huán)節(jié),關鍵工序為卷繞,核心設備為卷繞機;后段為電化學環(huán)節(jié),關鍵工序為檢測和封裝,核心設備為化成柜和分容柜等。

國內(nèi)鋰電池行業(yè)從高速發(fā)展階段過渡到產(chǎn)能消化階段,2023年下半年開始行業(yè)對設備的需求已大幅減少。國際市場上,隨著歐美市場需求增加,日韓電池廠加大了全球產(chǎn)能擴建的節(jié)奏,而根據(jù)各國要求,本土電池生產(chǎn)企業(yè)逐漸出現(xiàn),中國電池廠也奔赴海外進行本土化投資發(fā)展,未來鋰電池設備需求的重心將不斷的外移,海外市場將成為行業(yè)新的推動力。

8月12日,杭可科技公告稱,收到大眾西班牙和大眾加拿大通過競標系統(tǒng)生成的合同,合同標的為大眾集團在西班牙和加拿大生產(chǎn)電池所采購的鋰電池后道設備,合同總金額超過公司上一年度經(jīng)審計營業(yè)收入的45%。

8月16日,贏合科技官宣獲得全球頂尖車企量產(chǎn)線大訂單,將為其西班牙、加拿大兩大產(chǎn)能各36GWh的工廠供應涂布、輥壓、分切設備,作為該項目前段設備的全球唯一供應商,全力協(xié)助其推進電動化轉(zhuǎn)型進程。

鋰電設備廠曼恩斯特亦在財報中表示,報告期內(nèi),公司在日本新設1家全資子公司,進一步豐富了海外市場的業(yè)務布局,2024年上半年,公司實現(xiàn)境外收入725.24萬元,而去年同期境外尚未產(chǎn)生營業(yè)收入。

三、中東、東南亞等新興市場呈現(xiàn)爆發(fā)增長,正成我國儲能企業(yè)“走出去”重要戰(zhàn)場

早期國內(nèi)企業(yè)海外布局主要以歐美等電力市場相對成熟區(qū)域為主。2024年以來,隨著新興國家市場釋放,儲能出海提速,其中中東市場成為我國儲能新能源企業(yè)進入的一大熱門地區(qū)。今年7月以來,包括陽光電源、晶科能源、TCL中環(huán)、遠景科技等在內(nèi)的行業(yè)龍頭企業(yè),相繼宣布在中東地區(qū)獲得重大合同或參與聯(lián)合投資。這些項目廣泛覆蓋光伏、儲能及風電領域。

中國企業(yè)進軍沙特投建儲能和光伏呈“扎堆”趨勢。據(jù)CNESA《儲能產(chǎn)業(yè)研究白皮書2024》,中沙清潔能源合作加深,包括協(xié)鑫、陽光電源、晶澳、晶科、隆基綠能、天合光能、東方日升、華為數(shù)字能源以及央企“五大六小”等發(fā)電企業(yè),中石油、中石化、中國電建、中國能建、山東電建、國家電網(wǎng)、中電工程等能源基建公司,已在沙特打開了新能源投資開發(fā)市場,為中國儲能企業(yè)出海沙特奠定了基礎。

2021年,華為數(shù)字能源與山東電力建設第三工程有限公司成功簽約沙特紅海新城儲能項目,共同建設1300MWh大型儲能電站。

2022年,陽光電源與EPC公司L&T簽訂協(xié)議,為沙特NEOM新城提供600MWh儲能系統(tǒng)產(chǎn)品;今年7月,陽光電源又與沙特ALGIHAZ成功簽約儲能項目,容量高達7.8GWh。2024年開始交付,2025年全容量并網(wǎng)運行,將有效提高沙特電網(wǎng)穩(wěn)定性和可靠性。

2023年,中海儲能與沙特ULTIM公司簽署了《鐵鉻液流電池長時儲能》項目協(xié)議,將合力打造沙特首個長時儲能項目。

7月26日,中國電建發(fā)布公告,其阿布扎比分公司與中能建華東院中東公司(HDEC)組成聯(lián)合體,與阿吉班光伏項目控股有限公司簽訂阿布扎比PV3阿吉班1.5GW光伏項目EPC合同,金額約為7.55億美元。

沙特為擺脫對油氣的過度依賴,大力推動清潔能源發(fā)展。2016年沙特正式發(fā)布《沙特阿拉伯2030愿景》,要“擺脫對油氣的過度依賴,實現(xiàn)經(jīng)濟多元化發(fā)展”。2017年沙特啟動國家可再生能源計劃(NREP),目標到2030年實現(xiàn)新能源發(fā)電裝機量58.7GW。2021年沙特能源部長提出,到2030年,沙特發(fā)電裝機總量的50%將由新能源構成。2023年12月沙特能源部又提出新的目標,沙特未來每年將增加20GW的可再生能源項目,到2030年之前達到130GW的可再生能源。隨著沙特阿拉伯加速轉(zhuǎn)向清潔能源,儲能的市場需求變得十分迫切。

建立經(jīng)濟特區(qū)、加大政策支持,沙特積極支持儲能等先進制造業(yè)投資發(fā)展。2023年4月,沙特新設定了四個經(jīng)濟特區(qū),包括阿卜杜拉國王經(jīng)濟城(KAEC)、吉贊經(jīng)濟特區(qū)(Jazan SEZ)、Ras Al-Khair經(jīng)濟特區(qū)(Ras Al-Khair SEZ)、阿卜杜勒阿齊茲國王科技城云計算經(jīng)濟特區(qū)(KACST),用于包括儲能在內(nèi)的先進制造引入及海事、礦業(yè)、物流和科技領域的投資。支持政策方面,特區(qū)為企業(yè)提供了有利的稅收優(yōu)惠,包括新能源原材料和設備的進口關稅豁免,部分機械設備使用完再出口的退稅支持,以及給予了減免所得稅和增值稅的措施等。此外,沙特允許特區(qū)內(nèi)的國外投資公司擁有100%外資所有權,對雇傭的沙特籍員工還享受沙特國家人力資源發(fā)展基金的薪資補貼(男性員工補貼不超過月工資15%;女性員工不超過20%)。

中國多家光伏儲能企業(yè)進軍沙特等中東國家建設光伏、儲能新能源產(chǎn)業(yè)制造基地。

7月16日,遠景科技集團與沙特公共投資基金(PIF)、沙特能源設備公司Vision Industries共同宣布,將在沙特成立風電裝備合資公司,攜手加速中東地區(qū)的新能源發(fā)展。

7月17日,晶科能源公告稱,全資子公司晶科中東與沙特阿拉伯王國公共投資基金全資子公司 Renewable Energy Localization Company,以及 Vision Industries Company簽訂《股東協(xié)議》,在沙特阿拉伯王國成立合資公司建設10GW高效電池及組件項目。項目總投資約 36.93 億沙特里亞爾(約合9.85 億美元)。

同日,TCL中環(huán)公告稱,擬與VI、PIF子公司RELC簽署《股東協(xié)議》設立合資公司,共同在沙特建設年產(chǎn)20GW 光伏晶體晶片工廠項目,總投資額預計約為20.8億美元。

7月25日,鈞達股份公告,擬于阿曼蘇丹國蘇哈爾自貿(mào)區(qū)投資建設5GW高效電池生產(chǎn)基地,該項目預計投資總額 2.8 億美元,預計 2025 年建成投。

四、中美脫鉤下全球產(chǎn)業(yè)鏈供應鏈新變化,新興市場正成為彌合中西方市場的重要橋梁

2024年7月,歐洲外交關系委員會高級政策研究員阿加特.德馬雷發(fā)表《中美脫鉤的贏家》指出,以下五種趨勢顯示出一些新興經(jīng)濟體將從中美脫鉤中獲益:

第一是馬來西亞等受益國可規(guī)避西方貿(mào)易制裁的特征,成為關鍵產(chǎn)品的新工業(yè)中心。馬來西亞等國總體上不受美國對半導體和機械出口的控制,可成為規(guī)避貿(mào)易制裁較理想的基地。隨著跨國公司將關鍵產(chǎn)品生產(chǎn)的供應鏈從中國轉(zhuǎn)向多元化,馬來西亞檳城2023年吸引了135億美元的外國直接投資,是2013年至2020年所有此類投資的總和。

第二是規(guī)避貿(mào)易風險,中國正將投資轉(zhuǎn)向新興市場。西方企業(yè)實施“中國+”策略,在將基地轉(zhuǎn)移到中國境外以規(guī)避風險的同時,中國企業(yè)也將生產(chǎn)轉(zhuǎn)移到海外,如在墨西哥、匈牙利等地設廠。2024年初,墨西哥成為中國制造業(yè)和物流業(yè)綠地投資的首選地;東歐是中國實施多元化戰(zhàn)略的另一受益地區(qū)。

第三是去風險化正將一些國家變成供應鏈的中介,成為中西方之間新的貿(mào)易中心。去風險化帶來了意想不到的副作用:西方企業(yè)并未切斷與中國的聯(lián)系,而是從充當雙方代理的連接國購買。2017年以來,中國對越南出口額增長了近一倍,去年達到1380億美元以上,同期越南對美國的出口增長了兩倍以上,其中中國許多貨物都是經(jīng)越南轉(zhuǎn)運到了美國。事實表明,美國對中國的依賴依然沒變。

第四是關鍵原材料供應商之間正相互競爭。包括競相開放拉美鋰、銅、稀土等豐富的關鍵礦產(chǎn)資源。2023年6月,玻利維亞宣布與俄羅斯Rostom、中國企業(yè)簽署協(xié)議,開發(fā)其大量鋰礦;中國甚至和西方企業(yè)聯(lián)手,一家中國公司與一家加拿大公司共同擁有Caucharu-Olaroz鋰礦。東西方對關鍵原材料的爭奪并不僅限于拉美,包括印尼(鎳)、剛果(鈷)、土耳其(擁有世界最大的石墨儲量)。

第五是新興國家越來越多地尋求非西方的金融捐助。金磚國家開發(fā)銀行、中國主導的亞投行越來越積極介入巴西等新興經(jīng)濟體的金融捐助,這些國家也抓住中美競爭機會獲取好處。

五、布局新興市場仍將面臨多種風險,“走出去”在海外扎下根來將成為我國企業(yè)成長為全球性企業(yè)的一場重要考驗

盡管如此,我國企業(yè)在新興國家投資布局產(chǎn)能,依然面臨很多風險。如美國為堵“漏洞”近年來發(fā)起“反規(guī)避調(diào)查”,對在東南亞、墨西哥以及其他與美國簽訂有自由貿(mào)易協(xié)定的國家中國企業(yè)投資生產(chǎn)的產(chǎn)品,通過調(diào)查確證以后,同樣加征關稅。近年來我國在東南亞地區(qū)布局的光伏產(chǎn)品企業(yè),已陸續(xù)被迫停產(chǎn)關門。

全球政治右轉(zhuǎn)風向越來越猛,亦有可能影響到我國企業(yè)的海外布局。歐洲已有多國右翼政黨上臺,在經(jīng)濟民族主義思潮影響下,對外實施保守政策,從保護本國同類產(chǎn)業(yè)角度實施貿(mào)易保護。歐洲一些國家的政治右傾化,已開始影響歐盟內(nèi)部的團結,對與中國友好的匈牙利歐爾班政府已表現(xiàn)出一種明顯的意見;西方國家對政治陣營的劃分,對塞爾維亞等我國“一帶一路”伙伴國也有明顯排斥。目前我國企業(yè)投資歐洲比較集中布局在這兩個國家,未來會否因中西方分裂加深,對我們布局這些與其價值觀不相符地區(qū)企業(yè)產(chǎn)品的銷售實施某種程度限制,可能也還存在一些風險。

即使在西方世界內(nèi)部,也開始陸續(xù)出現(xiàn)市場分裂的現(xiàn)象。部分國家為發(fā)展本國經(jīng)濟拉動就業(yè),亦在強力推進“制造業(yè)回流”,加大國內(nèi)產(chǎn)業(yè)鏈供應鏈體系建設,更進一步加劇全球供應鏈的分裂。因此有觀點提出,我國企業(yè)“走出去”規(guī)避這些不可控的風險,宜采取“分布式”的產(chǎn)能布局策略,將產(chǎn)能布局到多個重點市場國家,以分散投資風險。

南美等資源國在經(jīng)濟民族主義思想影響下,加強對資源開發(fā)的國家控制。比較明顯的是智利政府在2022年新總統(tǒng)加夫列爾·博里奇上任后,加力推動鋰資源產(chǎn)業(yè)國有化。今年5月底,SQM鋰資源國有化最終確定,由智利國家銅業(yè)代表智利政府在新的合資公司中占據(jù)51%的股份,SQM徹底喪失阿塔卡馬鹽湖核心鋰業(yè)務的控制權。作為SQM第二大股東的天齊鋰業(yè)(占股22.16%的股權),其在新合資公司中的投資收益及分紅將受到比較大的損害。

此外,我國企業(yè)“走出去”還將面臨所在國家和地區(qū)政局穩(wěn)定、黨派之爭和選舉變化,所在國法規(guī)政策及標準、市場合規(guī)管理、工會及環(huán)保等組織、社區(qū)及社會治安等諸多問題。尤其新興市場國家較普遍存在法治不健全,政策不穩(wěn)定、管理不透明、社會秩序不安全等問題,投資建設成本數(shù)倍于國內(nèi),還有上下游產(chǎn)業(yè)鏈和供應鏈配套問題。有的國家還存在政治動蕩、政權更迭等更大的風險。海外投資時間成本、金錢成本巨大,從前期選址、當?shù)卣套h,到項目落地開工,再到人員調(diào)配、當?shù)芈毠F隊培養(yǎng),最后到正式投產(chǎn),需要經(jīng)歷一個漫長且在很多方面與國內(nèi)不同的階段。其中某一處沒有做好,整個計劃都會被打亂。為此,既需要我們的企業(yè)弄懂吃透國際投資和貿(mào)易中全部的規(guī)則、制度、方法、策略,更需要我們對國際政治的基本規(guī)律、國際格局發(fā)展變化等大問題具備前瞻的分析研判能力,“身在企業(yè)、胸懷全球、熟知天下、把控未來”的大視野、大格局、大思維。

鑒于歐美在新能源汽車和鋰電儲能產(chǎn)業(yè)的發(fā)展進展上大不如預期,近年來歐美地區(qū)國家都紛紛放緩新能源轉(zhuǎn)型的步伐,尤其歐美車企在電動車的轉(zhuǎn)型上,導致對動力鋰電池的需求出現(xiàn)階段性下降。據(jù)投中網(wǎng)報道,歐洲動力電池創(chuàng)業(yè)公司Northovolt正陷入破產(chǎn)危機。Northovolt于2016年在瑞典創(chuàng)立,是歐洲最大的動力電池廠商,成立后完成了14輪融資,總?cè)谫Y金額高達138億美元。除了在瑞典的首座工廠之外,Northovolt還在德國、加拿大、波蘭等國規(guī)劃了多座工廠,各規(guī)劃了60GWh的產(chǎn)能,加上瑞典的40GWh,總規(guī)劃產(chǎn)能達到220GWh。

Northovolt高歌猛進后,除因自身技術原因,生產(chǎn)的電池產(chǎn)品質(zhì)量無法保障,創(chuàng)立7年多時間,實際交付的電池少之又少,產(chǎn)能嚴重不及預期,當年簽下的巨額訂單也接連告吹之外,現(xiàn)階段歐美電動車市場需求的下滑,也是一個重要原因。此前有報道,韓國電池企業(yè)SK ON陷入經(jīng)營危機,LG新能源、三星SDI營收和利潤也大幅下滑,有分析指,三大韓國電池巨頭業(yè)績大幅下滑并陸續(xù)陷入經(jīng)營困境,主要歸咎于歐美市場需求放緩,使其前期受美國IRA法案鼓舞在美大舉建廠布局產(chǎn)能未能達到預期,其過度的投資反而成了包袱。因此,我國鋰電尤其動力電池企業(yè)出海布局新建產(chǎn)能,需根據(jù)海外國家市場和政策的變化,把握好投資和建設的節(jié)奏,避免形成與市場的錯配。

總的來說,我國企業(yè)“走出去”的路,充滿了若干的艱辛和考驗。克服上述問題,我國企業(yè)能夠在海外國家和地區(qū)扎下根來并獲得成長與發(fā)展,也將是一場精彩的考驗和難得的鍛煉;經(jīng)歷這個過程,也必將誕生出更多具有全球化能力的大公司大集團,也將成為我國建設現(xiàn)代經(jīng)濟和科技強國的重要“脊梁”!

六、美歐的貿(mào)易限制,“走出去”已成為我國儲能企業(yè)的必選項

一是美國市場,特朗普勝選,一旦確認加征60%關稅,可以說我國將可能全面失去美國市場。

二是歐洲市場,歐盟對動力電池碳足跡計算設定了嚴苛的條件,電力建模僅認可國家平均電力消費組合(National average electricity consumption mix)和直連電力(Directly connected electricity)兩種模式,企業(yè)傾向的“供應商特定電力產(chǎn)品”和“剩余電力組合”則被刪除。

國家平均電力消費組合是指企業(yè)所在國電網(wǎng)整體的碳排放因子占比,但當前我國煤電發(fā)電量占總發(fā)電量比重接近六成。生態(tài)環(huán)境部曾公布2022年全國電網(wǎng)排放因子為0.5703t CO2/MWh,而歐盟許多國家僅在0.1-0.3之間,最高也不超過0.5。企業(yè)一般使用與新能源電力直連的電力少之又少,歐盟的這一政策,意味著我國企業(yè)基本上都要按中國電網(wǎng)平均排放因子計算碳排放。如按此標準核算,可能中國所有企業(yè)的產(chǎn)品碳排放都將超過歐盟的標準、而被限制進入歐盟市場。

美歐的這些限制措施,背后的企圖,就是逼迫中國企業(yè)過去建廠,在幫助增加就業(yè)的同時,利用中國企業(yè)的技術和能力幫助其快速形成儲能新能源產(chǎn)業(yè)的發(fā)展能力。而美國FEOC法案對中國企業(yè)赴美投資形成重重障礙,其結果很可能想利用我們的技術幫助其發(fā)展新能源產(chǎn)業(yè),而不是讓我們的企業(yè)過去占領他們的市場;歐洲可能主要是想要我們的本土化產(chǎn)業(yè)和投資,因此相對不排斥我們企業(yè)的投資。

不放棄美歐市場,開辟更廣大的新興市場,未來將可能成為我國企業(yè)和產(chǎn)業(yè)消化產(chǎn)能、實現(xiàn)發(fā)展壯大的一種“新常態(tài)”。盡管美國、歐洲、加拿大等西方國家或因政治原因、或出于保護本國產(chǎn)業(yè)等不斷加強對我國企業(yè)和產(chǎn)業(yè)的限制,但美歐等地區(qū)和國家在儲能新能源產(chǎn)業(yè)領域仍是目前全球體量最大的區(qū)域,短時期內(nèi)無從替代;其他新興市場地區(qū)國家近兩年來儲能新能源產(chǎn)品的需求雖然增速很快,但由于其經(jīng)濟發(fā)展水平限制,整體市場規(guī)模都不會增長好大,至少在3-5年的短期內(nèi)難以替代美歐市場的巨大缺口的。

而且對美歐國家而且,由于其經(jīng)濟相對發(fā)達,市場機制也比較完善,產(chǎn)品銷售的毛利率數(shù)倍于其他新興市場國家和地區(qū),仍是我國企業(yè)獲利豐厚的重要市場。目前美歐包括加拿大等,對我國產(chǎn)品限制的重點還主要集中在新能源汽車及動力電池、太陽能光伏組件等產(chǎn)品上,美國對用于儲能的電池等產(chǎn)品加征關稅的時間尚容留至2025年底(加征25%的關稅從2026年開始),未來如不發(fā)生特朗普所言對中國商品全面加征60%的關稅情況,2026年即使加征25%的關稅,從我國電池企業(yè)生產(chǎn)成本上仍可以進入美國銷售;歐洲市場最大的困難是電池等產(chǎn)品的碳足跡管理,以及其他一些潛在的合規(guī)問題。因此,今后無論如何,我國企業(yè)仍需將美歐市場作為重點開拓對象繼續(xù)深耕,包括對其銷售產(chǎn)品和進入其境內(nèi)布局產(chǎn)能等。

與此同時,作為風險對沖的重要安排,需要積極主動拓展東南亞、中東、南美等新興市場。抓住這些地區(qū)國家近年來因經(jīng)濟發(fā)展對能源需求增長以及能源轉(zhuǎn)型的大趨勢,積極參與其儲能新能源項目建設,以此帶動我國儲能新能源產(chǎn)品的銷售以及相關產(chǎn)能的布局。對非洲、中亞等“一帶一路”國家和地區(qū),需結合國家“一帶一路”總體部署及相關的投資安排,實施“市場開發(fā)式”的走出去戰(zhàn)略,引導其國家的新能源轉(zhuǎn)型和儲能項目建設。

以“技術+服務”合作帶動投資和產(chǎn)能合作,可能是我國企業(yè)規(guī)避海外國家政治、政策風險的可靠途徑。相比于海外獨立建廠,近年來一些企業(yè)開始側(cè)重與當?shù)仄髽I(yè)合資建廠和技術授權合作。據(jù)晚點LatePost報道,寧德時代董事長曾毓群在發(fā)出的2024年總裁辦1號文件中提到,寧德時代推出與福特就其美國電池工廠的“技術授權+服務支持”模式后,更多國際車企開始積極與寧德時代探討合作。他希望這些項目在近幾年落地,這對寧德時代未來5到10年的海外拓展至關重要。

除了寧德時代,其他電池企業(yè)也在嘗試通過“技術授權+投資合作+服務支持”等模式實現(xiàn)海外布局。2023年9月,億緯鋰能公告其旗億緯美國與Electrified Power、Daimler Truck、PACCAR三家公司設立合資公司,在美國合作建設動力電池工廠。今年2月,博格華納宣布與比亞迪旗下的弗迪電池簽署戰(zhàn)略合作協(xié)議,博格華納將在歐洲、美洲及亞太部分地區(qū)擁有使用弗迪刀片電芯為商用車本地化生產(chǎn)LFP電池包的權利。

我國企業(yè)改變在海外國家獨立建廠的模式,更多是考慮了在海外國家和地區(qū)的各類不可控風險。與當?shù)仄髽I(yè)的合作,實際也是找了一個本地的“保護傘”,使項目投資和產(chǎn)能布局能夠更快落地,在降低投資成本的同時,規(guī)避其他不可控的風險。

微信客服

微信客服 微信公眾號

微信公眾號

0 條